概述:5-6月份澳洲、巴西受到飓风、雨季等因素影响,发货量环比下降。矿山发货量的调整使得市场产生了在50-60美金矿石供不应求的错觉。随着调研数据的跟进,港口库存开始逐步回升,同时,伴随着钢厂减产范围的不断蔓延,7月初港口现货价格跌势逐步显现,内矿开工率也缓慢下降,后市市场难言乐观。5-6月份“寻顶”阶段已经结束,随着月初“拐点”的出现,7月份市场开始走向二次“探底”的行程。

一、6月份进口矿市场大事件

定向降准+降息 中国经济“稳增长”再出招

汇丰PMI超预期 经济企稳信号增强

中国高铁与俄罗斯签下走出国门第一单

商务部:外贸新措施重点帮助企业减负

国内钢铁产能严重过剩 鞍钢等钢企纷纷建厂海外

国务院“重拳”稳增长 四大新工程包蓄力

中石油牵手腾讯 四巨头混战“互联网+能源”

世界银行下调今年全球经济增长预期

“一带一路”活络区域经济 港口公路期盼中企投资

多地钢铁产能淘汰任务加码 工信部研制淘汰落后产能办法

中美缔结双边投资协定获重大突破

二、铁矿石进口量、生铁产量情况

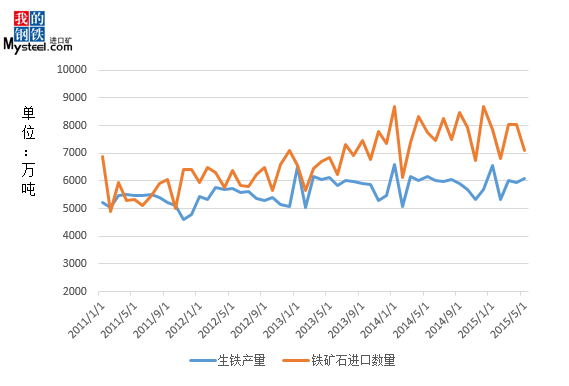

5月国内生铁产量6096万吨,相较4月份增加148万吨,较去年同期减少56万吨。而5月我国进口铁矿石7087万吨,环比4月份减少935万吨,与去年同期相比减少652万吨。

如图1所示,5月份铁矿石的外矿供应量继续下降,而生铁产量反而增加,这也是港口现货价格上涨的主要因素。铁矿石需求方面,尽管钢材价格下跌,钢厂盈利不断被压缩,但钢厂高炉开工率维持高位,铁矿石需求仍旺盛。供需不平衡导致5月份铁矿石港口现货供应紧缺,价格高位震荡。

图1:生铁产量与铁矿石进口量走势比较

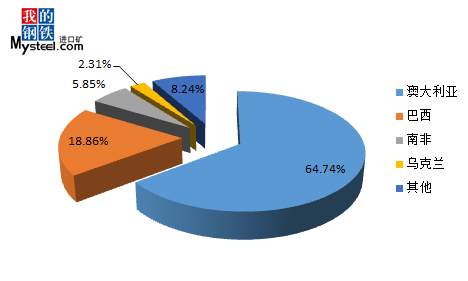

图2为5月份进口矿进口量分国别的分布,其中澳矿为4588万吨,巴西矿为1336万吨,南非矿为415万吨,乌克兰为164万吨,除此之外的其他矿山为584万吨。占比分别为64.74%,18.86%,5.85%,2.31%,8.24%。上个月这四大进口国的进口占比分别为64.13%,19.62%,4.61%,2.42%,9.22%。数据显示澳洲矿市场占有率略有降幅,巴西矿市场占有率在逐步提升。

图2:进口矿进口量分国别分布

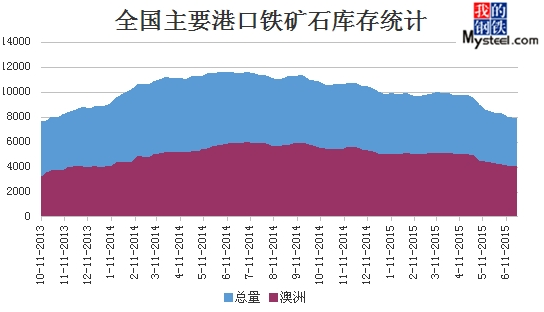

三、6月份铁矿石港口库存

本周统计全国41个主要港口铁矿石库存全口径总量为7871万吨(原口径7529万吨),环比上周五统计数据降91万吨,较本周二增5万吨;其中澳矿4093万吨,巴西矿1219万吨,贸易矿2390万吨,球团319万吨,精粉343万吨,块矿1010万吨,日均疏港总量259.1万吨(上周262.2)。铁矿石库存是影响现货市场的主要因素,6月份钢厂检修范围相对较小,港口现货屡创新低,导致铁矿石的供应量的出现阶段性萎缩。

图3:全国主要港口铁矿石库存统计

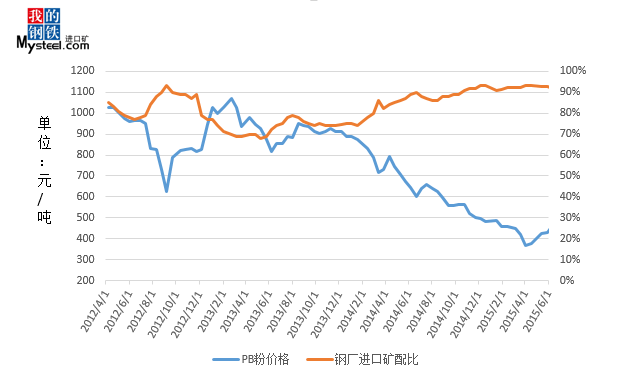

四、钢厂烧结矿配比和库存变化

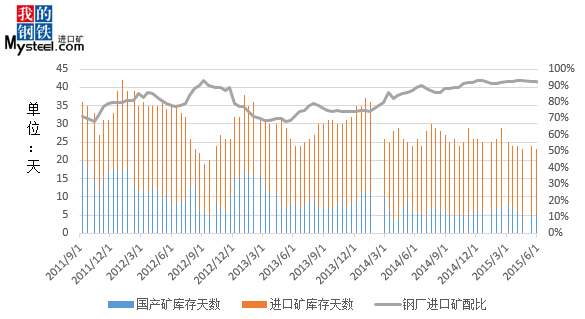

截止至6月26日钢厂铁矿石库存调查数据显示:烧结矿中的进口矿配比为91.47%,相比5月29日(92.48%)减低1.01%。据调研,外矿配比的下降主要原因是6月份外矿的反弹情绪持续升温,外矿价格的上涨使得钢厂选择使用更多的内矿,从而使得内矿开工率逐渐增长。据最新统计19日统计全国矿山产能利用率65.7%,环比增0.7%;原口径52.0%,环比降1.8%,库存115万吨,环比降28万吨。

图4:PB粉价格及钢材进口矿配比走势

6月份日照港PB粉平均价格在454.8元/湿吨左右,而5月日照港PB粉平均价格为426元/湿吨,这个月上涨28.8元/湿吨,现货价格的大幅度提高一方面是由于港口库存的持续性低位,另一方面是由于钢厂产能居高不下;2014年6月份钢厂的内外矿平均库存分别为5.4天和19.6天,2015年6月份钢厂内外矿平均库存分别为6天和22.5天,同比来看钢厂库存相对去年同期小幅度提升,这有归咎于去年同期港口库存基数大,钢厂采货相对容易,使得钢厂库存偏低。环比来看,从图中我可以看出,5月份的外矿库存明显高于6月份,据了解,库存下跌的原因是钢厂的资金在矿价上涨钢价下跌的环境下愈加艰难。

图5:钢厂烧结矿外矿配比与库存天数比较

五、6月份进口矿期货行情

同时据统计,截止6月30日PB粉主流在58.5-59.5美元/吨、62.5%巴粗57.75-58.75美元/吨、63/62%印粉59.75-60.75美元/吨以及58%Yandi粉54.75-55.75美元/吨;然而,5月29日PB粉主流在60.75-61.75美元/吨、62.5%巴粗59.75-60.75美元/吨、63/62%印粉61.75-62.75美元/吨以及58%Yandi粉55.25-56.25美元/吨;分别变化为下跌2.25美元/吨、下跌2美元/吨、下跌2美元/吨、下跌0.5美元/吨。

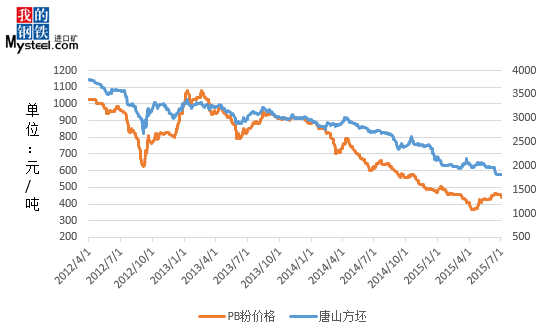

由图我们可以看出,6月份远期现货价格不断上涨,螺纹现货不断下跌,因此根据走势,我们不难解释近期为何钢厂检修的范围越来越广。5-6月份原料价格的反弹,在进一步压缩钢厂的生存空间,特别是在钢材价格不断走低情况下,原料价格的上涨导致更多的钢厂选择检修。

图6:PB粉期货价与螺纹钢价格比较

六、6月份进口矿现货行情

6月份进口矿现货市场整体震荡上行。港口库存的持续下降是现货拉涨的主要因素,贸易矿的紧缺使得钢厂不得不提高采购价格,同时钢厂粗钢产量的高居不下也是支撑铁矿价格的一大因素。整体来看,6月份是市场“寻顶”的阶段,前面我们也提到,6月份的行情可以用来判断下半年的铁矿石走势,单从6月份来看,今年的铁矿制高点很难再摸到70美金,七八月份海外铁矿石供应开始增加,市场对于下半年行情普遍看空,7月份铁矿石市场开始开始“探底”旅行。

以日照港为例,截止6月30日PB粉为445-455元/吨,62.5%巴粗450-460元/吨,63.5%印粉445-455元/吨以及58%Yandi粉420-430元/吨,与6月1日PB粉为425-435元/吨,62.5%巴粗430-440元/吨,63.5%印粉435-445元/吨以及58%Yandi粉400-410元/吨相比分别是上涨20元/吨、20元/吨、10元/吨以及20元/吨。

图7:PB粉现货价与唐山钢坯价格比较

七、7月进口矿市场预测

从宏观整体经济面来看,国家统计局和汇丰银行方面都公布了6月中国制造业采购经理人指数(PMI)。其中官方的PMI数据是50.2%,与5月持平,连续四个月略高于临界点(50%)。而“汇丰中国PMI”为49.4%,虽然高于5月的49.2%,但还是在临界点之下,低于官方数据。尽管随着稳增长政策措施效应逐渐显现,二季度制造业生产形势平稳回升、经济运行中的积极因素不断凝聚,但国内外市场需求偏弱的问题依然没有根本扭转,经济增长的需求基础还不稳固,企业发展动力仍显不足。

综合来看,7月份影响进口矿价格的因素要看以下几点:

一:高炉开工情况。截至2015年6月26日,调查的163家钢厂,其中50家钢厂高炉检修,较上周增加5家;检修容积92960m3,较上周增加9730m3;检修影响日铁水22.56万吨,增加3.29万吨;检修限产合计影响日均铁水26.54万吨,增加4.09万吨;随着钢厂亏损范围逐渐扩大,后期钢厂减产是必然的趋势,铁矿的需求将逐渐减少。

二:港口库存情况。港口低库存必将不可持续,多头看好市场的一条主逻辑是铁矿石港口库存位于低位。我们认为,低于8000万吨的港存不可持续。港存受疏港量和到港量的共同作用,钢厂采购节奏放缓,疏港量已经出现下滑,加之后期矿山到港量正常化,7月港存由降转升的拐点或将出现。

三:铁矿石的供应情况。矿山发货节奏调整令市场产生矿石供需缺口的错觉:5-6月份澳洲、巴西受到飓风、雨季等因素影响,发货量环比下降。矿山发货量的调整使得市场产生了在50-60美金矿石供不应求的错觉。我们认为矿山的年度产量计划不会出现大的偏离,矿山的到货量只会迟到,不会缺席。

四:下游终端需求情况。4月份以来,钢材成材先跌,钢坯在6月中旬重挫,当前生产钢坯吨亏200元/吨,利润的挤压已经波及半成品。后期钢厂除了减产已无其他选择。

从最近的钢厂检修动态来看,铁矿石5-6月“寻顶”阶段已经结束,随着下半年钢厂需求的减少,铁矿石的供应量增加,铁矿市场开始二度“探底”阶段。无论供应端还是需求端,都表明铁矿价格短期内很难再回到70美金以上。随着下半年海外矿山铁矿石的爆发性释放,外矿的供应量将达到新的搞点,甚至,海外矿山中国抢占的战争还远未结束。国家救市的政策尽管频出利好信息,但上半年的经验表明,供应以及需求的矛盾才是市场主要矛盾,脱离市场供需的一切调剂都是无力的、单薄的。