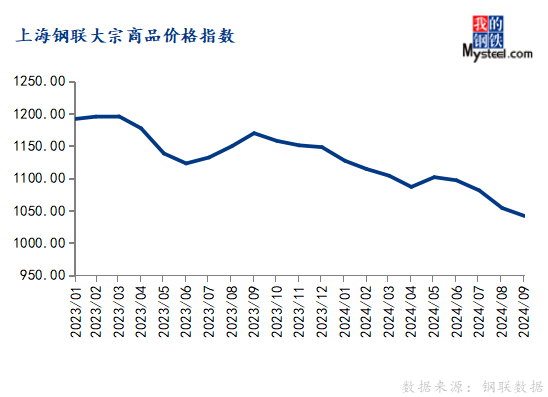

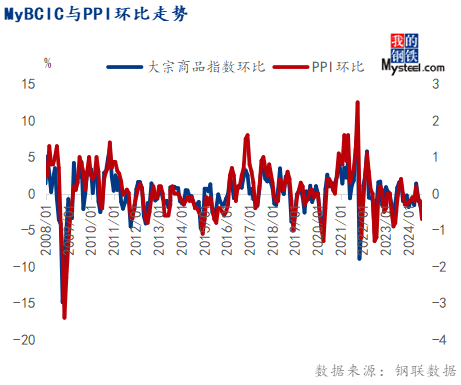

2024年9月份,上海钢联中国大宗商品价格指数(MyBCIC)终值为1041.70,同比下跌10.93%,环比下跌1.15%,当月呈现先抑后扬态势。

宏观分析:

国际方面,9月份,美国Markit制造业PMI终值47.3,较上月下降0.6;美国ISM制造业PMI终值47.2,较上月持平。欧元区9月制造业PMI终值45,连续第27个月萎缩。欧元区9月CPI同比上涨1.8%,低于8月的2.2%,这是自2021年6月以来,年通胀率首次低于欧洲央行2%的目标。北京时间9月19日凌晨,美联储宣布将联邦基金利率目标区间下调50个基点,是历时4 年半后的首次降息。美国9月非农就业人数激增25.4万人,为2024年3月以来最大增幅;失业率降至4.1%,为2024年6月以来新低,缓解了人们对美国劳动力市场恶化的担忧,提振美国经济软着陆预期。

国内方面,9月份,中国制造业PMI为49.8%,环比上升0.7个百分点。9月份,建筑业商务活动指数为50.7%,环比上升0.1个百分点;建筑业新订单指数为39.5%,环比下降4.0个百分点。节前央行等三部门打出金融政策“组合拳”,包括降准降息、降低存量房贷利率等,进一步降低企业融资和居民信贷成本,有利于促进投资和消费,提振市场信心。同时,一线城市放松住房限购政策,大幅加强市场向好预期。

细分行业情况:

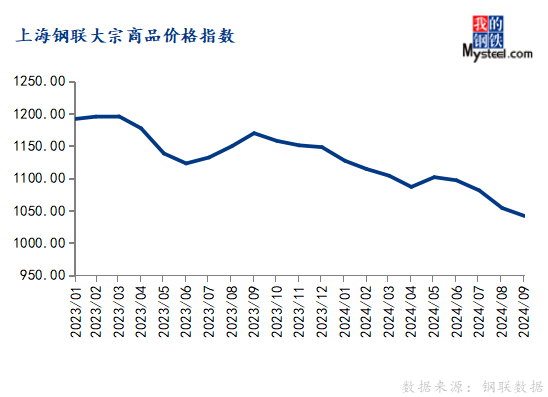

环比来看,9月份能源、有色金属、农产品3个行业价格指数上涨,钢铁、基础化工、橡胶塑料、建材、造纸、化学纤维6个行业价格指数下跌。

同比来看,9月份有色金属行业价格指数上涨,钢铁、能源、基础化工、橡胶塑料、建材、造纸、化学纤维、农产品8个行业价格指数下跌。

注:2024年1月份开始,“纺织价格指数”变更为“化学纤维价格指数”。

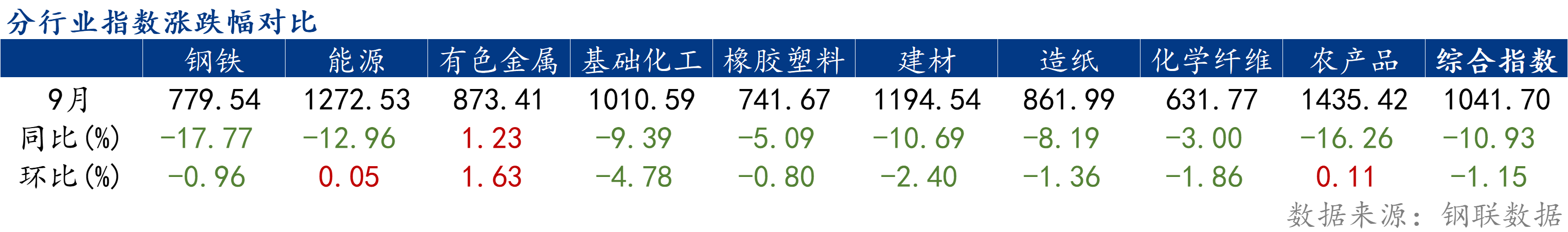

9月份钢铁价格指数为779.54,环比下跌0.96%,同比下跌17.77%。

2024年9月份,钢材价格大涨,长材表现好于板材,成材表现强于原料。截止9月29日,普钢绝对价格指数月环比上涨9.1%,螺纹钢上涨12.3%,热卷上涨10.3%。主要原料上涨,铁矿石上涨0.3%,焦煤上涨2.3%,废钢上涨3.1%。

展望10月,钢材价格或偏强运行。1)宏观方面,在当前国内经济下行压力下,9月24日,“一行一局一会”重磅发声:包括近期降准0.5个百分点,向市场释放1万亿资金;存量房贷利率下降至新发放房贷利率附近、创新工具支持A股、研究平准基金等。货币政策发力,财政政策仍有望继续加码,市场对经济向好的预期开始提振。2)产业方面,截止到9月27日,五大材库存同比下降14.5%,其中建材库存下降33.9%。钢材供需缺口维持,10月库存将继续下降,产业面表现较好。3)原料方面,截止9月29日,华北螺纹钢利润升至530元/吨,热卷实现盈利,其他板材盈利修复至-100元/吨以内,随着钢价上涨,钢厂利润将继续修复。另外,钢材供需缺口较大,库存大幅下降。整体看,钢材库存低位,随着利润修复,钢厂将继续复产,原料供需面将有好转。4)长板材分化,长材库存偏低,且将维持去化,现货市场缺货将加剧,而板材库存压力仍偏高,长板材表现继续分化,长材价格涨幅将大于板材。

综上,预计10月钢铁市场或偏强运行,均价较9月继续上移,建材表现强于板材。

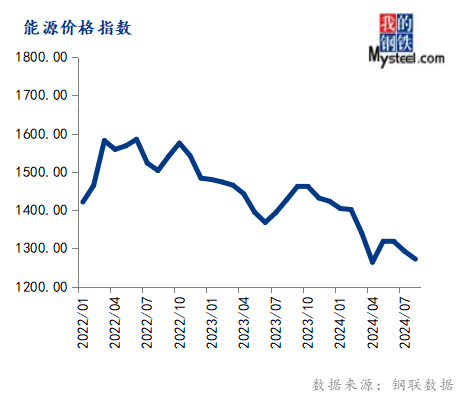

9月份能源价格指数为1272.53,环比上涨0.05%,同比下跌12.96%。

2024年9月份,山东独立炼厂成品油月均价格汽柴均跌,国六92#汽油月均价格为7727元/吨,环比下跌8.14%;国六0#柴油月均价格为6649元/吨,环比下跌5.31%。9月汽柴价格均下跌,主要受原油震荡下跌和市场悲观心态影响,至月末,柴油价格跌至中下游心理价位,且原油有小幅反弹,加上国庆假期到来,柴油价格有一定止跌,而汽油价格仍相对偏高,月底仍延续跌势。

回顾9月炼焦煤市场行情,总体呈现震荡上行的“N”字型走势。展望10月炼焦煤市场,炼焦煤仍将延续涨势,9月成材价格加速上涨将带动市场正反馈,上涨行情将有效传导至煤价,9月下旬炼焦煤整体涨幅较为保守克制,原因在于基本面上炼焦煤整体较为宽松,下游采购压力不大。并且随着国庆假期临近,多数焦企补库收尾,需求逐步收缩。叠加贸易商心态仍偏谨慎,本次涨价期间多数以积极出货为主,投机需求并未有大幅提振。但是随着宏观预期不断发酵,下游成材涨幅远超超出市场预期,市场心态发生明显转变。钢厂目前盈利大幅好转,10月高炉复产节奏有望加快,铁水产量有望快速提升,带动焦企开工率抬升。而贸易商前期积极出货尽早兑现的心态已转为捂货惜售待涨,进场拿货热情较高,投机需求有望回归,10月整体行情将整体延续偏强走势。

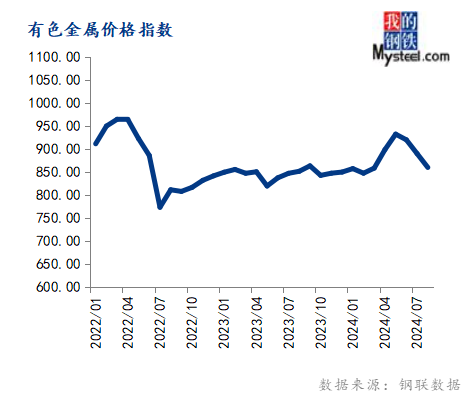

9月份有色金属价格指数为873.41,环比上涨1.63%,同比上涨1.23%。

2024年9月份,六大基本金属价格多数上涨,其中铜价涨幅最大。国内现货市场上,以全国有色金属现货交易重点城市上海为例,基本金属中,1#电解铜2024年9月末价格78955元/吨,8月末价格73930元/吨;A00电解铝2024年9月末价格20380元/吨,8月末价格19630元/吨;1#铅锭2024年9月末价格16625元/吨,8月末价格17200元/吨;0#锌锭2024年9月末价格25080元/吨,8月末价格24150元/吨;1#锡锭2024年9月末价格264750元/吨,8月末价格263750元/吨;1#电解镍2024年9月末价格132960元/吨,8月末价格132140元/吨。

随着国内多项利好的推出,市场情绪高涨,铜价再度向高位攀升,由宏观主导的行情趋势体现得十分明显;不过进入假期,市场情绪逐步进入消化状态,后续上涨的势头也将有所放缓。基本面上,市场入库少以及节前备货导致近期国内社会库存超预期下降,不过随着进口货物的陆续到港,加之国内假期的影响,预计假期后国内社会库存将迎来阶段性的积累,但由于国内冶炼厂的检修、减产影响,库存增量预计相对有限。下游消费端,铜价走高后对消费存在限制作用,因此节后市场补库需求可能会稍弱于节前备库的表现,不过具体变化还需要观察提货的进度。整体来看,节后市场供应有所回升迹象,消费端的表现还需等待进一步观察,现货端的升水可能会有一定的回落压力;从铜价来看,近期高涨的市场情绪还会延续一些时日,不过国内假期较长,市场不确定因素较大,铜价在经历此次上涨后或有阶段性的回落风险。预计节后铜价维持高位表现,但持续上涨的驱动力还有待观察。

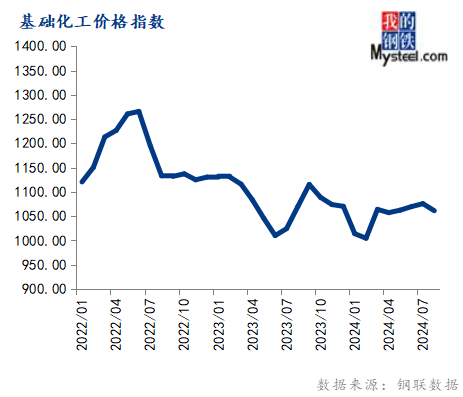

9月份基础化工价格指数为1010.59,环比下跌4.78%,同比下跌9.39%。

2024年9月份,国内甲醇月均价环比下跌为主。月中上旬,宏观偏弱,国内装置开工恢复至高位,进口量也处偏高位置,整体供应充足,国内甲醇市场整体偏弱;月中下旬,内地与沿海甲醇市场走势不一,内地部分甲醇企业存国庆节前排库需求,大幅下调价格出货,下游及贸易商逢低补货,沿海甲醇市场由于天气等因素导致卸货速度不及预期,港口库存止累转去,加之宏观面的提振,沿海甲醇市场维持强势,内地与港口套利空间开启并扩至高位。

宏观提振明显,需求表现尚算稳健,预计10月国内甲醇市场或将偏强震荡,但上方空间或将收到国产供应的压制,江苏太仓价格区间预估围绕在2450-2600元/吨之间。

9月份橡胶塑料价格指数为741.67,环比下跌0.80%,同比下跌5.09%。

2024年9月份,天然橡胶价格上涨,主要受供应面炒作及月底国家宏观调控刺激影响。其中主产区原材料价格继续走高,国内外受洪涝、台风影响,导致收割不正常,收胶水困难等现状;虽然中国的进口有所增加,但中国库存持续维持降库;终端轮胎企业采购相对积极。市场人士看涨心态较浓,捂盘销售情绪较浓。

预计10月份天然橡胶价格继续呈现上涨趋势,涨势将明显放缓。主要原因是9月份宏观调控利好因素逐步释放,支撑力度减弱,泰国将在国庆节后原材料陆续上量,届时加工厂的产量将释放;进口量环比继续呈现增加趋势;所以供应面将对胶价上涨产生抑制,终端市场全钢压力依旧偏大,主要受原材料涨价,成本库存偏高,生产降负荷可能会凸显。

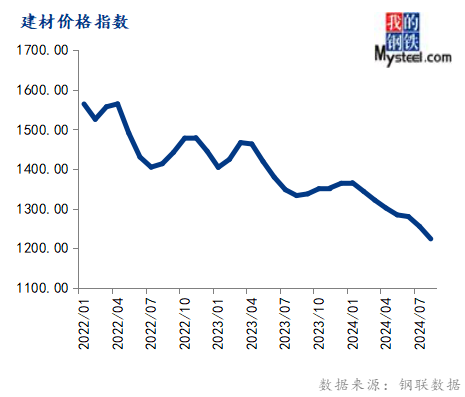

9月份建材价格指数为1194.54,环比下跌2.40%,同比下跌10.69%。

2024年9月份,建筑行业金九落空,水泥需求略有下降;水泥熟料产能利用率持续下降,水泥产量明显下滑。局部市场供需错配,水泥价格震荡偏强。10月份宏观利好政策频出,提振市场信心;工地资金持续改善和基建投资发力拉动水泥需求提升;水泥企业错峰生产力度不减,水泥产量收缩;水泥供需关系进一步改善,水泥价格持续回升,而水泥生产成本趋稳,行业利润将得到改善。

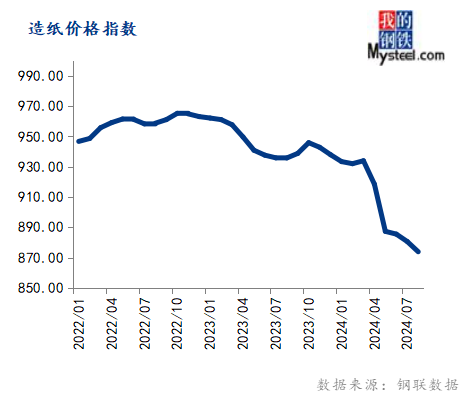

9月份造纸价格指数为861.99,环比下跌1.36%,同比下跌8.19%。

2024年9月份,中国瓦楞纸市场现货均价2753.4元/吨,环比下跌0.8%,同比下跌6.5%。主要原因分析:一、9月瓦楞纸市场跌多涨少,上旬中秋订单基本结束,虽规模纸企存拉涨意愿,然节假日需求释放不及预期,场内业者跟涨谨慎,下旬终端订单转淡,部分纸企出现让利促销情况;二、中秋节后市场处于阶段性消费淡季,叠加节日期间下游纸板厂多有放假安排,原纸消化速度 缓慢,市场交投氛围降温,纸企出货欠佳,库存压力攀升,部分纸企产大于销利空瓦楞纸价格;三、原料废旧黄板纸市场价格窄幅下行,成本面支撑作用不足。

部分纸企发布国庆期间停机检修计划,供应面压力小幅缓解,然下游包装厂亦有放假安排,市场成交量难有大幅增加。规模纸企多个基地发布节后涨价计划,场内业者跟涨意愿强烈,隆众预计,10月瓦楞纸市场或以稳中偏强整理为主。

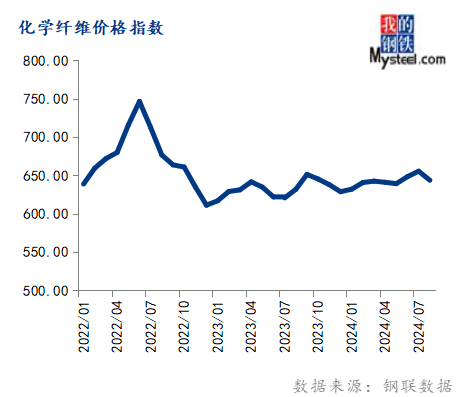

9月份化学纤维价格指数为631.77,环比下跌1.86%,同比下跌3.00%。

宏观气氛不佳、叠加上下游整体表现偏弱,9月份涤纶短纤现货市场价格呈现偏弱下滑的态势。值得注意的是,因原料端跌幅较大,故9月涤纶短纤行业加工费仍延续环比修复的态势,月内为连续七个月修复。据隆众数据显示,9月涤纶短纤加工费均值修复至1493元/吨元/吨。

综合来看,隆众预计10月份市场或呈现区间整理的态势,预计月内价格运行区间或在7180-7450元/吨。

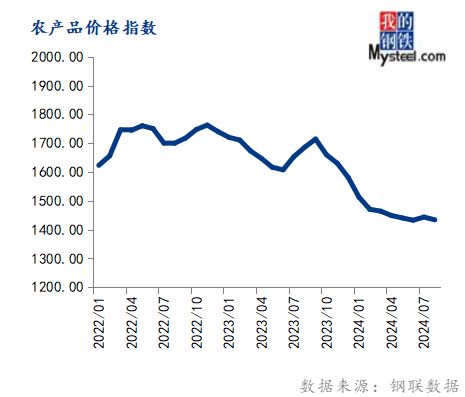

9月份农产品价格指数为1435.42,环比上涨0.11%,同比下跌16.26%。

2024年9月份,国内豆粕现货价格出现上涨,油厂主流价格在3080-3160元/吨,较上月上调100-120 元/吨。10月豆粕压力不减,Mysteel 显示10月油厂大豆到港量预估124船,共计约806万吨,压榨预估842.7万吨,大豆预计去库有限,预计仅37万吨。截至2024 年9月20日,全国港口大豆库存833.66万吨,环比上周减少8.67万吨;同比去年增加310.10万吨。油厂豆粕库存145.83万吨,较上周增加11.15万吨,增幅 8.28%,同比去年增加59.30万吨,增幅68.53%。如此来看,10月豆粕供给压力不减,豆粕现货价格面临承压,在豆粕期价较强的情况下,预计豆粕现货基差偏弱运行。

总的来说,10月豆粕期货、现货价格仍有一定上升空间,期货M2501关注突破3150点后,注意3300点附近一线压力;现货价格涨幅弱于期货价格。而后关注国际大豆市场是否重回供大于需的主要矛盾中来,届时伴随着国内现货压力,豆粕价格容易出现回落走势。

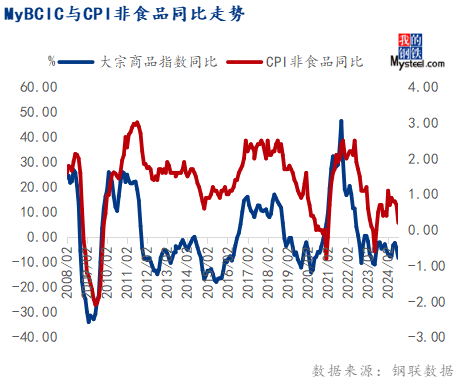

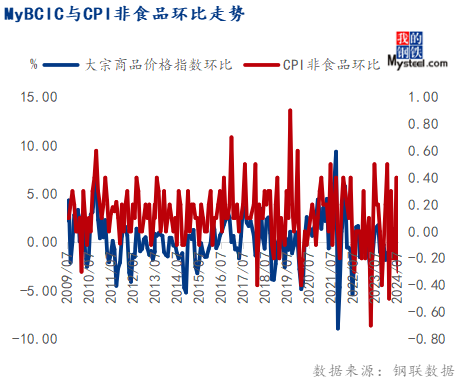

宏观指标预测:根据历史数据观察,MyBCIC的变化一般会领先PPI 1-2个月,尤其是在拐点的变化上,甚至比PPI更为敏感,而PPI与CPI非食品价格走势相关性又比较高,对于国民经济运行情况能够提供预测与警示。

?

?

9月26日中共中央政治局召开会议,要加大财政货币政策逆周期调节力度。要降低存款准备金率,实施有力度的降息。9月27日,央行宣布降准0.5个百分点,公开市场7天期逆回购操作利率由此前的1.70%调整为1.50%,持续提振市场信心。节后或仍有宏观利好政策出台,推动经济回升向好。10月份大宗商品价格或仍有反弹空间,也要警惕过快上涨可能引发的技术性调整风险。